6. Geldflussrechnung (Cash-Flow Statement)

Die Cash-Flow-Rechnung (Art. 961b OR, Geldflussrechnung, auch Mittel- oder Kapitalflussrechnung, cash flow statement) enthält Angaben über die in der Berichtsperiode zu- und abgeflossenen flüssigen Mittel. Ihr Ziel ist es, Transparenz über den Zahlungsmittelstrom eines Unternehmens herzustellen. Dabei sollen die Veränderungen des Liquiditätspotentials im Zeitablauf quantifiziert und die Ursachen der Veränderungen dargestellt werden.

Das bedeutet, dass in der Cash-Flow-Rechnung nur Bargeldveränderungen (cash items) berücksichtigt werden. Sogenannte non cash items (z.B. Sacheinlagen, Schenkungen, Finanzleasing) haben keine Auswirkung auf die Cash-Flow-Rechnung. Auf diese Geschäfte ist im Anhang hinzuweisen.

Die Begriffe «Geldflussrechnung», «Mittelflussrechnung», «Kapitalflussrechnung» und «cash flow statement» haben die gleiche Bedeutung. Eine korrekte Bezeichnung und zudem eine bessere Übersetzung des englischen Begriffs «cash flow statement» ist «Geldflussrechnung» oder «Mittelflussrechnung», wobei der deutsch/englische Begriff «Cash-Flow Rechnung» in der Schweiz am gebräuchlichsten ist.

Nach neuem Recht ist eine Cash-Flow-Rechnung für Unternehmen, die von Gesetzes wegen zu einer ordentlichen Revision verpflichtet sind, vorgeschrieben (Art. 961 Ziff. 2 OR). Nach den Rechnungslegungsstandards Swiss GAAP FER und IFRS ist die Cash-Flow-Rechnung obligatorisch (Swiss GAAP FER 21 Ziff. 13; Swiss GAAP FER 4; IAS 1.8d; IAS 7).

In allen Gesellschaften ist die Cash-Flow-Rechnung aber fast immer Voraussetzung dafür, dass der Verwaltungsrat die Finanzkontrolle pflichtgemäss ausüben kann (Art. 716a Abs. 1 Ziff. 3 OR) und somit indirekt vorgeschrieben, wenn auch nicht als Teil der publizierten Jahresrechnung.

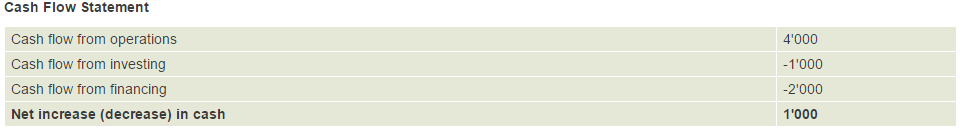

Die Cash-Flow-Rechnung ist gegliedert in die Betriebs-, Investitions- und Finanzierungstätigkeit der Gesellschaft.

Vgl. dazu Art. 961 Ziff. 2 OR sowie 961b OR; Swiss GAAP FER 4 sowie 21 Ziff. 13; IAS 1.8d; IAS 7.

Dokumentation

- KPMG Geschäftsberichte lesen und verstehen – 5. Auflage S. 20 f.

- Kapitalflussrechnung IAS 7 – Ernst Young

- Geldflussrechnung – Anke Mussig

- Beispiel Jahresbericht – Swiss Solar Systems 2006

- Geldflussrechnung unter der Lupe – Max Boemle/Hanspeter Frank

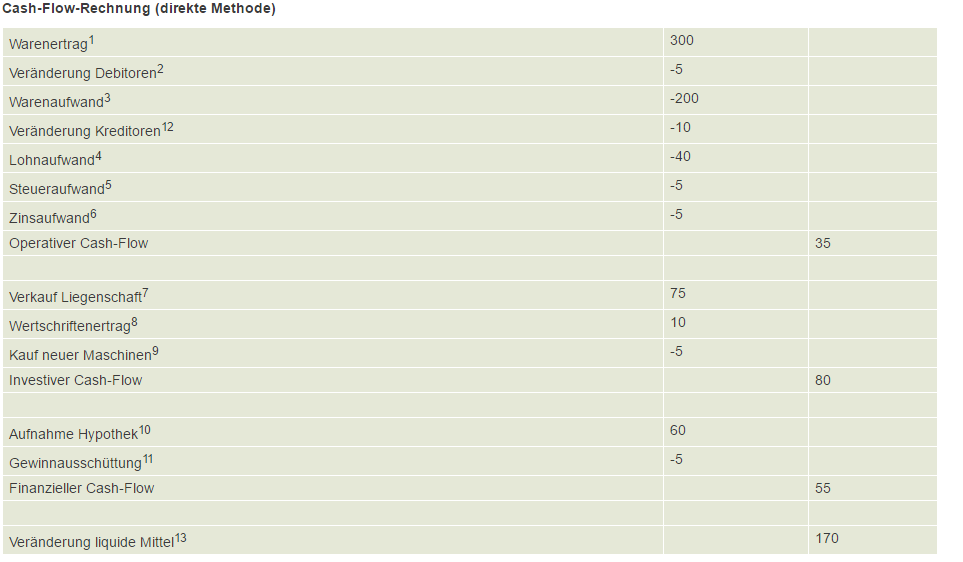

a) Beispiel Cash-Flow-Rechnung:

b) Operativer Cash-Flow / Cash-Flow aus Betriebstätigkeit (Operations activities / cash flow from operations)

Der operative Cash-Flow zeigt Mittelflüsse im unmittelbaren Zusammenhang mit der eigentlichen betrieblichen Tätigkeit, d.h. die Erwirtschaftung bzw. den Verzehr von flüssigen Mitteln im Rahmen der Beschaffung, Produktion, Administration und Umsatzerzielung. Er umfasst den liquiditätswirksamen Teil des operativen Ergebnisses sowie alle Veränderungen des Nettoumlaufvermögens. Der liquiditätswirksame Teil des operativen Ergebnisses kann direkt oder indirekt festgestellt werden.

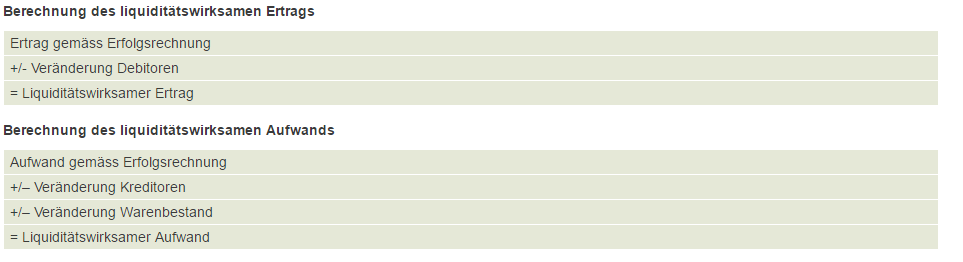

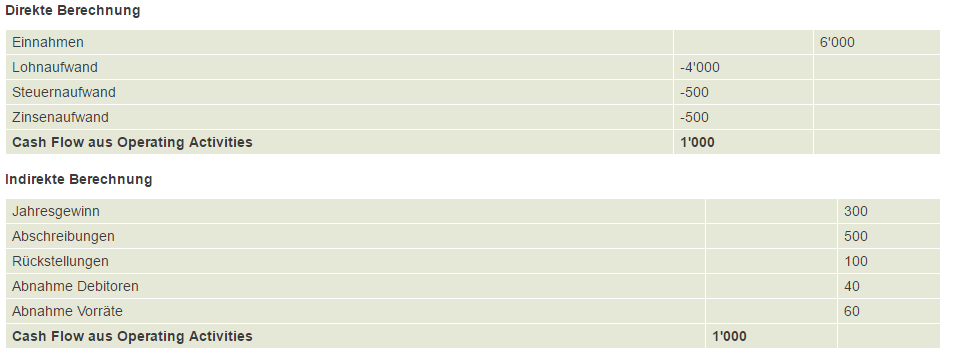

Bei der direkten Methode wird der liquiditätswirksame Ertrag dem liquiditätswirksamen Aufwand gegenübergestellt. Sind die Einnahmen höher, ist der operative Cash-Flow positiv, sind die Ausgaben höher, ist der operative Cash-Flow negativ.

Werden die Einnahmen bzw. Erträge aus der Erfolgsrechnung entnommen, ist folgendes zu beachten: Weil fakturierte, aber von den Kunden noch nicht bezahlte Rechnungen bereits ertragswirksam sind, ist vom Ertrag die Zunahme der Debitoren in Abzug zu bringen bzw. deren Abnahme hinzuzuzählen. Erst nach diesem Vorgang steht der tatsächliche liquiditätswirksame Ertrag fest. Das Gleiche gilt für den Aufwand: Für seine Berechnung sind die Veränderungen im Warenbestand und in den Kreditoren entsprechend zu berücksichtigen.

Bei der indirekten Methode wird der ausgewiesene Jahresgewinn auf das operative Ergebnis übergeleitet und um die nicht liquiditätswirksamen Erfolgsgrössen wie Abschreibungen, Bildung von Rückstellungen usw. korrigiert.

Der operative Cash-Flow ist die Ausgangsgrösse für die Feststellung des investiven, finanziellen und freien Cash-Flows.

Das Finanzergebnis (vor allem Zinsaufwand und -ertrag) wird, soweit es liquiditätswirksam war, oft der Finanzierungs- bzw. der Investitionstätigkeit zugewiesen.

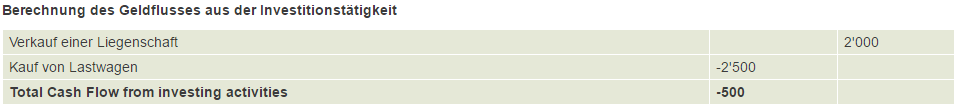

c) Cash-Flow aus der Investitionstätigkeit (Investing activities)

Der Geldfluss aus der Investitionstätigkeit zeigt Mittelflüsse beim Kauf/Verkauf von Maschinen, Mobilien, Immobilien. Die Investitionstätigkeit umfasst Barkäufe und -verkäufe von Sach- und Finanzanlagen (inkl. Wertschriften), immateriellen Anlagen sowie die bar erhaltenen Zinsen und Dividenden. Es handelt sich somit vorwiegend um liquiditätswirksame Veränderungen im Rahmen der Bewirtschaftung des Anlagevermögens.

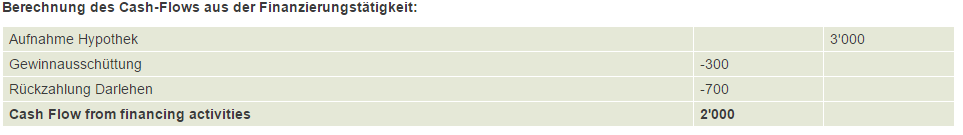

d) Cash-Flow aus der Finanzierungstätigkeit (Financing activities)

Der Cash-Flow aus der Finanzierungstätigkeit zeigt die Mittelflüsse aus der Aufnahme langfristiger Fremdkapitalien oder der Erhöhung des Eigenkapitals. Die Finanzierungstätigkeit beinhaltet die Aufnahme und Rückzahlung von Eigen- oder Fremdmitteln, die Begleichung von Zinsen und die Ausschüttung von Dividenden.

e) Freier Cash-Flow (Free cash flow)

Der free cash flow ist die Differenz zwischen dem Cash-Flow aus operativer Tätigkeit und dem Cash-Flow aus Investitionstätigkeit. Er stellt denjenigen Betrag dar, der nach Abzug der Investitionen vom operativen Cash-Flow übrig bleibt, um finanzierende Gläubiger und Aktionäre zu befriedigen, d. h. Schulden zurück zu bezahlen und Dividenden auszuschütten.

f) Notwendigkeit der Gliederung der Cash-Flow-Rechnung in die drei Bereiche der Geschäftstätigkeit, der Investitionstätigkeit und der Finanzierungstätigkeit

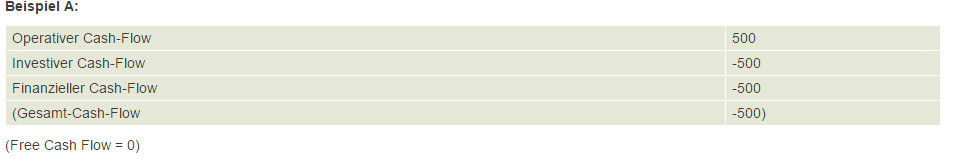

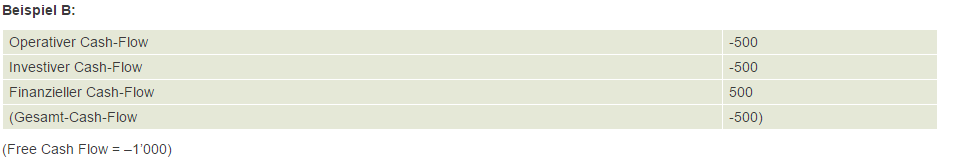

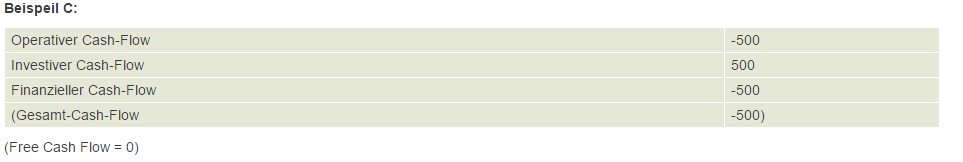

Die Darstellung der Cash-Flow-Rechnung in die drei Bereiche der Geschäftstätigkeit, der Investitionstätigkeit und der Finanzierungstätigkeit ist nach neuem Recht vorgeschrieben und auch sachlich zwingend notwendig, um die Aussagekraft der Cash-Flow-Rechnung sicherzustellen. Ohne diese Dreiteilung ist die Cash-Flow-Rechnung nicht aussagekräftig, was sich aus den nachfolgenden drei Beispielen ohne weiteres ergibt, die alle einen Gesamt-Cash-Flow von –500 aufweisen.

Das Beispiel A zeigt ein gesundes Unternehmen, mit einem positiven operativen (es erzielt aus der Betriebstätigkeit einen positiven Cash-Flow) und negativen investiven Cash-Flow (es investiert netto 500) von je 500 respektive –500 und einem negativen finanziellen Cash-Flow von 500, der belegt, dass das Unternehmen in der Lage ist, für seine Finanzierung zu bezahlen, sei es in der Form von Dividenden oder in der Form der Rückzahlung von Darlehen. Der Gesamt-Cash-Flow ist –500.

Das Beispiel B zeigt ein Unternehmen in der Startphase, das operativ einen negativen Cash-Flow von 500 erzielt, investiven Cash-Flow von –500 (das Unternehmen investiert 500) und einen finanziellen Cash-Flow von 500 (das Unternehmen nimmt Fremdkapital auf oder erhält Einzahlungen aufgrund einer Kapitalerhöhung). Auch hier beträgt der Gesamt-Cash-Flow –500.

Beim Beispiel C schliesslich liegt ein negativer operativer (–500) und ein positiver investiver Cash-Flow (500) vor. Der finanzielle Cash-Flow beträgt ebenfalls –500. (Gesamt-Cash-Flow auch hier –500; das Unternehmen desinvestiert und leitet die gewonnene Liquidität an die Gesellschafter weiter oder zahlt Finanzverbindlichkeiten zurück. Obwohl alle drei Unternehmen den gleichen Gesamt-Cash-Flow haben (–500), ist die Aussage der Cash-Flow-Rechnung in jedem der drei Fälle eine völlig andere.

g) Funktion der Cash-Flow-Rechnung im System der finanziellen Berichterstattung

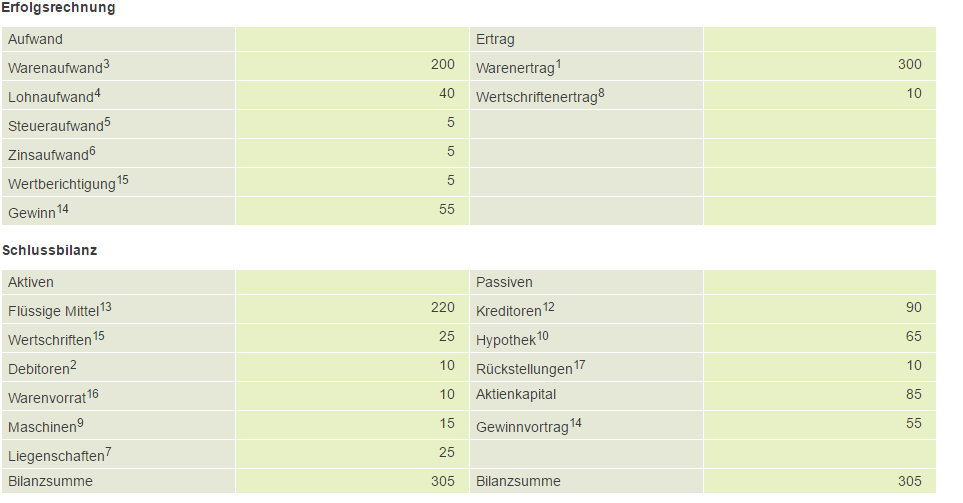

Die Bedeutung und die Notwendigkeit der Cash-Flow-Rechnung zeigen sich deutlich,wenn sie ins System der Berichterstattung im Rahmen der Jahresrechnung eingebettet wird. Diese Einbettung illustriert das nachfolgende Zahlenbeispiel. Das Beispiel ist aus didaktischen Gründen etwas vereinfacht. Es bewegt sich zwischen der Eröffnungsbilanz und der Schlussbilanz. Die Cash-Flow-Rechnung und die Erfolgsrechnung erlauben dem Leser der beiden Bilanzen zu erkennen, aus welchen Gründen sich die Zahlen in der Schlussbilanz gegenüber der Eröffnungsbilanz verändert haben. Das Beispiel zeigt, dass ohne Cash-Flow-Rechnung die der Berichterstattung zu entnehmenden Informationen ungenau und lückenhaft bleiben. Die jeweils mit derselben Hochzahl beziehungsweise Note versehenen Positionen beziehen sich auf den gleichen wirtschaftlichen Sachverhalt (Beispiel: In der Eröffnungsbilanz waren die Debitoren (Hochzahl «2») mit 5 aktiviert. Am Ende des Jahres betragen sie 10. In der Cash-Flow-Rechnung wird die Differenz der beiden Beträge ebenfalls mit der Hochzahl «2» angegeben).

Der Posten flüssige Mittel hat sich von 50 auf 220 verändert (N 13). Die Ursachen dieser Veränderung können nur der Cash-Flow-Rechnung entnommen werden, nicht der Erfolgsrechnung. Aus der Cash-Flow-Rechnung kann der Saldo der Veränderung der liquiden Mitteln von 170 entnommen werden (N 13) sowie die Geldflüsse der ein-zelnen Fonds, also 35 aus operativer Tätigkeit, 80 aus investiver Tätigkeit und 55 aus finanzieller Tätigkeit.

Der Posten Wertschriften hat sich von 30 auf 25 verändert (N 15). Die Ursache dieser Veränderung kann der Erfolgsrechnung entnommen werden. Auf den Wertschriften hat eine Wertberichtigung in Höhe von 5 stattgefunden (N 15). Der Cash-Flow-Rechnung lässt sich dies nicht entnehmen, da Wertberichtigungen nicht in die Cash-Flow-Rechnung einbezogen werden.

Der Posten Debitoren hat sich von 5 auf 10 verändert (N 2). Die Ursache dieser Veränderung kann nur der Cash-Flow-Rechnung entnommen werden, nicht der Erfolgsrechnung. Die Veränderung der Debitoren ist Teil der operativen Tätigkeit. Indem die Debitoren um 5 gestiegen sind (N 2), sinkt der Cash-Flow aus operativer Tätigkeit um 5, da die Veränderung von 5 eine Erhöhung der Forderungen zeigt, das Geld aber noch nicht geflossen ist.

Der Posten Warenvorrat hat sich nicht verändert (N 16). Dies zeichnet sich weder in der Cash-Flow- noch in der Erfolgsrechnung ab.

Der Posten Maschinen hat sich von 10 auf 15 verändert (N 9). Die Ursache dieser Veränderung kann nur der Cash-Flow-Rechnung entnommen werden, nicht der Erfolgsrechnung. Es wurden neue Maschinen im Wert von 5 gekauft (N 9). Dies kann der Cash-Flow-Rechnung in der investiven Tätigkeit entnommen werden.

Die Liegenschaften sind in der Eröffnungsbilanz mit 100, in der Schlussbilanz mit 25 bewertet (N 7). Der Grund für diese Veränderung ist der Erfolgsrechnung nicht zu entnehmen, wohl aber der Cash-Flow-Rechnung. Sie ergibt sich als Teil des investiven Cash-Flows aus einem Erlös von 75 im Zusammenhang mit dem Verkauf der Liegenschaft (N 7).

Der Posten Kreditoren hat sich von 100 auf 90 verändert (N 12). Die Ursache dieser Veränderung kann nur der Cash-Flow-Rechnung entnommen werden, nicht der Erfolgsrechnung. Ein Kredit in Höhe von 10 wurde zurückbezahlt (N 12). Dies kann der Cash-Flow-Rechnung in der operativen Tätigkeit entnommen werden.

Der Posten Hypothek hat sich von 5 auf 65 verändert (N 10). Die Ursache dieser Veränderung kann nur der Cash-Flow-Rechnung entnommen werden, nicht der Erfolgsrechnung. Es wurde eine neue Hypothek in Höhe von 60 aufgenommen (N 10). Dies kann der Cash-Flow-Rechnung in der finanziellen Tätigkeit entnommen werden.

Der Posten Rückstellungen hat sich nicht verändert (N 17).

Der Posten Gewinnvortrag hat sich von 5 auf 55 verändert (N 11 und N 14). Die Ursachen dieser Veränderungen können zum Teil der Cash-Flow-Rechnung und zum Teil der Erfolgsrechnung entnommen werden. Der Gewinnvortrag der Eröffnungsbilanz wurde im Laufe des Geschäftsjahres ausgeschüttet, wodurch der Gewinnvortrag auf 0 sank (N 11). Dies kann der Cash-Flow-Rechnung (Cash-Flow aus finanzieller Tätigkeit) entnommen werden. Der Erfolgsrechnung lässt sich dann entnehmen, dass während des Geschäftsjahres ein Gewinn von 55 erwirtschaftet wurde und dieser wird in den Gewinnvortrag der Schlussbilanz übertragen, wodurch dieser neu 55 beträgt(N 14). Die Veränderungen des Gewinnvortrags lassen sich also nur korrekt nachvollziehen, wenn sowohl die Cash-Flow- als auch die Erfolgsrechnung betrachtet werden.

Der Warenertrag von 300 figuriert sowohl in der Erfolgsrechnung als auch in der Cash-Flow-Rechnung (N 1). Dort ist er Bestandteil des Cash-Flows aus operativer Tätigkeit.

Ebenso sind der Warenaufwand (N 3), der Lohnaufwand (N 4), der Steueraufwand (N 5) und der Zinsaufwand (N 6) in der Erfolgsrechnung sowie der Cash-Flow-Rechnung in der operativen Tätigkeit abgebildet.

Der Wertschriftenertrag ist sowohl in der Erfolgsrechnung als auch in der Cash-Flow-Rechnung im Bereich der investiven Tätigkeit abgebildet (N 8).